中国基金报记者 张玲 6月14日,上交所官网披露信息显示,工银瑞信河北高速集团高速公路封闭式基础设施证券投资基金(以下简称工银河北高速REIT)公众发售部分提前结束募集,6月14日(含当日)起不再接受公众投资者的认购申请。 公众发售部分提前结束募集 公告显示,工银河北高速REIT于2024年6月11日开始募集,原定募集截止日为2024年6月14日。 截至6月13日,该基金公众投资者累计有效认购规模已超过本次公众投资者的初始募集规模上限,工银瑞信基金与国泰君安证券决定提前结束公众投资者的募集,2...

中国基金报记者 张玲

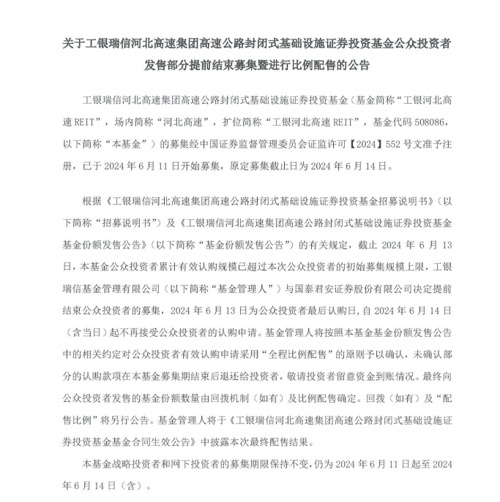

6月14日,上交所官网披露信息显示,工银瑞信河北高速集团高速公路封闭式基础设施证券投资基金(以下简称工银河北高速REIT)公众发售部分提前结束募集,6月14日(含当日)起不再接受公众投资者的认购申请。

公众发售部分提前结束募集

公告显示,工银河北高速REIT于2024年6月11日开始募集,原定募集截止日为2024年6月14日。

截至6月13日,该基金公众投资者累计有效认购规模已超过本次公众投资者的初始募集规模上限,工银瑞信基金与国泰君安证券决定提前结束公众投资者的募集,2024年6月13日为公众投资者最后认购日,自2024年6月14日(含当日)起不再接受公众投资者的认购申请。

据了解,基金管理人将按照工银河北高速REIT基金份额发售公告中的相关约定,对公众投资者有效认购申请采用“全程比例配售”的原则予以确认,未确认部分的认购款项在该基金募集期结束后退还给投资者。公众投资者比例配售的结果将由基金管理人另行公告。

根据此前发布的发售公告,工银河北高速REIT募集基金份额共计10亿份,认购价格为5.698元/份,预计募集资金总额为56.98亿元(不含认购费用和认购资金在募集期间产生的利息)。

此次工银河北高速REIT募集的基金份额由战略配售、网下发售、公众发售三个部分组成。

其中,初始战略配售基金份额数量为8亿份,占发售份额总数的比例为80%。原始权益人河北高速公路集团有限公司拟认购基金发售总份额的51%;其他专业机构投资者合计拟认购基金发售总份额的29%,其中,中信建投拟认购基金发售总份额的10.53%。

此外,网下发售初始基金份额数量为1.4亿份,占比14%;公众投资者认购的初始基金份额数量为0.6亿份,占比6%。

高速公路REITs有望持续扩容

据了解,工银河北高速REIT底层资产为荣乌高速河北路段,全长97.068公里,是京津冀交通一体化、雄安新区“四纵三横”高速公路网的重要组成部分。该路段从2018年底全线建成通车以来,逐步进入稳定运营期,取得了较好的效益。

工银河北高速REIT的原始权益人为河北高速公路集团有限公司,作为高速行业区域龙头企业,其综合实力稳列河北省交通类企业“第一方阵”,2021年至2023年营业收入分别为226.33亿元、240.04亿元、265.57亿元,呈逐年稳增态势。此外,河北高速公路集团储备资源丰富,扩募潜力强,将在长期运作中通过扩募机制推动REITs持续扩张。

工银瑞信基金表示,公司秉承“稳健投资、价值投资、长期投资、绿色投资、责任投资”理念,切实保护投资者利益,已将公募REITs业务作为推动公司高质量发展的战略性业务。近年来,工银瑞信基金在公募REITs专业团队、业务制度、业务流程、投资和运营管理能力等方面进行了充分准备,形成了一套完整的内部控制体系,并具有丰富的收费公路等交通设施、生态环保、能源、数据中心等新型基础设施、产业园等基础设施行业研究经验、投资管理及投后管理经验。

在团队建设方面,工银瑞信基金透露,目前公司已配备充足的具备基础设施项目运营或基础设施项目投资管理经验人员;同时,工银瑞投投行业务部也承担了公募REITs业务营销、尽调和存续期管理等工作内容,共同为该项目行稳致远、健康发展助力。

截至目前,已上市交易的高速公路REITs产品共9只。截至今年一季度末,这些产品合计规模达435.17亿元。截至6月13日,累计分红次数已达39次,累计分红总额超65亿元。

业内人士认为,当前高速公路REITs已成为市场重要组成部分,拥有良好的规模效应和示范效应。其底层资产也具备不少优势,如收费期限明确、现金流较充沛、稳定性较强等,同时我国高速公路项目储备丰富,一方面为相关产品的扩募打下基础;另一方面,在政策鼓励下,随着各家机构积极布局,未来高速公路REITs有望持续扩容。

据了解,除前述工银河北高速REIT公众发售部分提前结束募集外,近期已申报的项目还有招商公路REIT、华夏南京交通高速公路REIT。

编辑:小茉

审核:木鱼